Populære emner

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Veldig godt skrevet. Jeg er helt enig i alt du sa

22. aug., 12:01

Tror nedenfor var en av de beste Fwd Guidance-oppsummeringene jeg har sett

God innsikt i tmrs veier og innsiktsfull diskusjon globalt

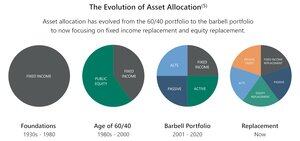

En bemerkning er at jeg tror alle 3 gjør feilen (eller i det minste ikke korrigerer hverandre) ved å dikotomisere risiko til en enkel vektstang av obligasjoner vs aksjer. Ak-aksiomer på risikokurven.

Ja, obligasjoner er uønsket bc de er negativ reell avkastning. Ingen tvil. Men det er et raskt voksende alternativmarked som utvides for å dekke dette gapet. En av de største grunnene til at privat allokering har beveget seg bort fra PE/HF de siste årene er på grunn av tilgjengelighet innen infrastruktur, aktivasikret finansiering, privat kreditt - etc. Å skaffe avkastning som overgår inflasjonen (og noe fast) på strukturerte parametere. Dette feltet vil fortsette å vokse og suge inn kapital. Det er for tiden mest populært med forsikring/pensjon og forklarer derfor noe av skiftet bort i utenlandsk etterspørsel etter obligasjoner - > forhandlere også (enig i at ingen vil ha giftige obligasjoner).

Og så tror jeg det er en feil å være "giga bullish på lang sikt" bare fordi "retningen er åpenbar." Videre, hvis innsatsen din er at underskudd/de-dollarisering skal være et rådende tema for å ta denne "all-risk"-tankegangen, er valg viktig - du vil ha renteufølsomme / useriøse eiendeler (ahem: kryptovalutaer)

TLDR:

Tyler er for bullish. Risikojustert avkastning vil alltid ha betydning, og bobler i svart-hvitt der det er flukt til søppel fraråder ikke det. Jeg tror Tyler også legger for stor vekt på sentralisering av kapital og derfor undervurderer det som har drevet fragmentering i markedene for å skape så løse forhold (tektoniske skift i SOFR/LIBOR-piskesag skapt av mangel på kreditttilgjengelighet, svært uttalt georisiko og faktiske naturkatastrofer RE: COVID). MYE MER har skjedd enn bare underskudd som råder, og det er det jeg føler at de underforståtte undertonene er her

For eksempel gjorde HFRI Distressed/RX det veldig bra 2016/17/21. Gjør det bra hittil i år også til tross for kraftig innstramming av kredittspreader (demper alfapotensialet) og tenkt å ha et omvendt forhold til konjunktursyklusen. Dette burde teoretisk sett ikke være mulig hvis primær proveniens er kapitaloverflod (men SPX gjorde det bra i disse årene også // FCI var rikelig). Det er derfor mer til ligningen!

Quinn er sannsynligvis litt for bearish (men jeg er sannsynligvis også for bearish så jeg finner meg selv stort sett enig)

Felix var mer en tilrettelegger i dag. Han er generelt veltalende, så jeg er uenig i alt

Flott video gutter

19,11K

Topp

Rangering

Favoritter