Populární témata

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

Zkoumání opětovného stakingu ve Falcon Finance

V současné době se všichni zaměřují na point mining, takže je běžné soustředit se na YouTube kanály, které těží pouze Miles, nebo různé DeFi protokoly.

Jaký je však kromě této expozice vůči DeFi důvod existence re-stakingu, který umožňuje relativně stabilní APY po dlouhou dobu bez nutnosti neustálého managementu?

Právě teď Falcon platí úroky ve dvou fázích. Jedním z nich je token kolaterálu získaný při sázení sUSDf, který nabízí APY přibližně 8,9 %. Ačkoli USDf není stablecoin, udržuje si cenu blízkou dolaru, takže pokud je úroková sazba považována za stabilní, není špatná.

Pokud jste však nedávno byli svědky převrácení žebříčku @FalconStable nebo jste se podívali na žebříček peněženek v mílích v rámci Falconu, viděli byste vložené částky, které maloobchod absolutně nezvládne.

Je to proto, že instituce, nikoli maloobchod, využívají Falcon Finance pro vklady a obsazují většinu TVL.

Dokonce i při pouhém pohledu na žebříček Yapper, i když jsou tam vklady ve stovkách milionů, i když je všechny zkombinujete, nestačí to k vysvětlení 1,2 miliardy TVL.

V případě těchto institucí potřebují místo, které poskytuje stabilní APY bez výrazných omezení částky, spíše než DeFi, které nabízí o něco vyšší APY.

Obecně platí, že maloobchodní DeFi je RPSN často nafouknuta o další tokenová navýšení za odměny. V takových případech, jak se TVL zvyšuje, mají odměny tendenci klesat kvůli rovnoměrnému rozdělení, což může být atraktivní pro retail, ale nevzbuzuje zájem institucionálních fondů.

Falconův re-staking je tedy docela zajímavý. I když nemusí přitahovat velkou pozornost maloobchodu, je dostatečně přitažlivý pro plánování na základě durace, značných částek a do jisté míry zaručeného APY.

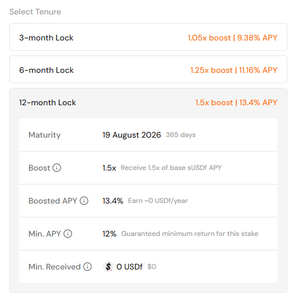

Zde je třeba věnovat pozornost tomu, že například v případě 12měsíčního uzamčení existuje maximální posílený APY ve výši 13,4 %, ale instituce vyžadují pro výpočty jasně definovaný minimální garantovaný APY.

Pro instituce, pokud uzamknou 10M na 12 měsíců, obdrží nejméně 1,2M za rok, což je asi 310K rozdíl v zisku ve srovnání s pouhým držením sUSDf. Smícháním portfolií s likvidními aktivy a kombinací 3měsíčních a 12měsíčních uzamčených aktiv je zcela možné to použít jako prostředek ke zvýšení průměrného APY.

943

Top

Hodnocení

Oblíbené